Aber: Nur 16 Prozent nutzen KI und Daten für personalisierte Kundenempfehlungen – Woher kommt diese Diskrepanz?

Laut einer Studie von NTT DATA sind sich die Führungskräfte im Finanzdienstleistungssektor mehrheitlich einig: die Implementierung von Künstlicher Intelligenz (KI) wird in den nächsten Jahren der entscheidende Faktor für die Wettbewerbsfähigkeit sein. Tatsächlich stimmen 83 Prozent der Befragten zu, dass KI und der Zugang zu spezifischen Datensätzen neue Möglichkeiten schaffen, um Angebote zu differenzieren und Kunden zu gewinnen. Allerdings bestehen nach wie vor Hindernisse und die Einführung läuft zögerlich.

Als größte Herausforderungen bei der Implementierung personalisierter proaktiver Dienstleistungen nennen die Befragten die Implementierung von Technologie (55 Prozent), die Schaffung einer neuen Startup–orientierten Kultur in einem etablierten Unternehmen (51 Prozent) und die Veränderung der organisatorischen Fähigkeiten (43 Prozent). Dennoch müssen Finanzinstitute (FIs) Wege finden, diese Hürden zu überwinden. Schließlich suchen Verbraucher insbesondere in Anbetracht der COVID-19-Pandemie zunehmend nach digitalen Finanzlösungen und Apps, die ihre Bedürfnisse antizipieren und proaktiv Unterstützung in Finanzangelegenheiten anbieten.

„Die Studie zeigt deutlich das Potenzial von KI für Finanzinstitute, die sich vom Wettbewerb distanzieren wollen“, sagt Ralf Baust, Head of Banking bei NTT DATA DACH. „Etablierte Finanzdienstleister, die jetzt KI-Technologien einsetzen, können ihren Vertrauensvorsprung bei den Kunden gegenüber den neuen Wettbewerbern ausbauen. Denn sie haben Erfahrung darin, hohe regulatorische Auflagen unter allen Umständen zu erfüllen – anders als die neuen Herausforderer.“

Die zentralen Ergebnisse der Studie im Überblick:

Die fünf größten Herausforderungen für Finanzdienstleister, wenn es darum geht, Kunden zu gewinnen und zu binden:

- Nutzung von KI zur individuellen Beratung von Kunden

- Vertrauen bei Kunden aufbauen

- Konkurrenz durch Fintechs und Technologieunternehmen

- Begrenzte persönliche Kundeninteraktion

- Langsame Einführung neuer Produkte

Die Mehrheit der FIs sieht zwar personalisierte proaktive Services als Chance zur Kundengewinnung, dennoch:

- Nur 16 Prozent der Finanzdienstleister nutzen Daten, um Kunden individuell zu beraten, wie sich ihre Lebensziele und Wünsche erfüllen lassen.

- Sogar 32 Prozent der Unternehmen nutzen Daten immer noch, um „Broad Tailoring“ – Empfehlungen für bestimmte Kundensegmente als One-to-Many-Strategie anzubieten.

Personalisierte proaktive Services führen zu einer erhöhten Kundengewinnung und -bindung für FIs

Insgesamt sind die Hauptgründe für FIs, in personalisierte proaktive Services zu investieren, folgende:

- Kundenakquise (68 Prozent)

- Kundenbindung (66 Prozent

- Neue Umsatzkanäle (61 Prozent)

- Stärkere emotionale Bindung (59 Prozent)

- Mehr Umsätze über traditionelle Kanäle (58 Prozent)

- Höhere Gewinnspannen (53 Prozent)

- Erhöhte Kundendurchdringung (38 Prozent)

Die größten KI-Herausforderungen bei der Implementierung personalisierter proaktiver Dienste

Finanzdienstleister berichten von Herausforderungen bei der KI-Implementierung, weil sie auch Änderungen auf der Fachseite erfordert. Die größten Herausforderungen für den Einsatz von KI zur Bereitstellung von individuellen Services sind:

- Technologie (55 Prozent)

- Schaffung einer neuen Startup-Kultur in einem etablierten Unternehmen (51 Prozent)

- Organisatorische/Qualifikations-Veränderungen (43 Prozent)

- Verständnis der zu beantwortenden fachlichen Fragen (35 Prozent)

- Management-Unterstützung (35 Prozent)

- Aufbau von Partnerschaften und Allianzen (30 Prozent)

- Daten (30 Prozent)

- Rechtfertigung des ROI (22 Prozent)

„Der nächste Schritt auf dem Weg zur echten digitalen Bank der Zukunft ist der verstärkte Einsatz von KI und anderen digitalen Technologien, um das Leben jedes einzelnen Kundens zu unterstützen“, sagt Kaz Nishihata, Executive Vice President, NTT DATA. „Finanzinstitute auf der ganzen Welt werden sich auf KI, Big-Data-Analysen und Rechenleistung ebenso konzentrieren müssen wie auf Initiativen für organisatorische Veränderungen und strategische Partnerschaften, um die Bedürfnisse der Kunden zu erfüllen und sich wirklich zu differenzieren.“

Im Rahmen der Studie befragte NTT DATA im Dezember 2020 4.807 Verbraucher und 476 Führungskräfte aus den Bereichen Bankwesen, Brokerage, Kapitalmarkt, Vermögensverwaltung sowie Kartengeschäft und Zahlungsverkehr in den USA, Großbritannien, Deutschland, Spanien, Italien, Japan, Brasilien und Mexiko. Die Kernfrage dabei: Wie kann KI Finanzinstitute in die Lage versetzen, in einer digitalen Welt Kunden zu gewinnen und zu binden? Mehr über die Ergebnisse der Studie: “Get Personal: Banking on AI to Help Customers Reach Their Hopes and Dreams”.

Fachartikel

Studien

Cloud-Transformation & GRC: Die Wolkendecke wird zur Superzelle

Threat Report: Anstieg der Ransomware-Vorfälle durch ERP-Kompromittierung um 400 %

Studie zu PKI und Post-Quanten-Kryptographie verdeutlicht wachsenden Bedarf an digitalem Vertrauen bei DACH-Organisationen

Zunahme von „Evasive Malware“ verstärkt Bedrohungswelle

Neuer Report bestätigt: Die Zukunft KI-gestützter Content Creation ist längst Gegenwart

Whitepaper

Unter4Ohren

Datenklassifizierung: Sicherheit, Konformität und Kontrolle

Die Rolle der KI in der IT-Sicherheit

CrowdStrike Global Threat Report 2024 – Einblicke in die aktuelle Bedrohungslandschaft

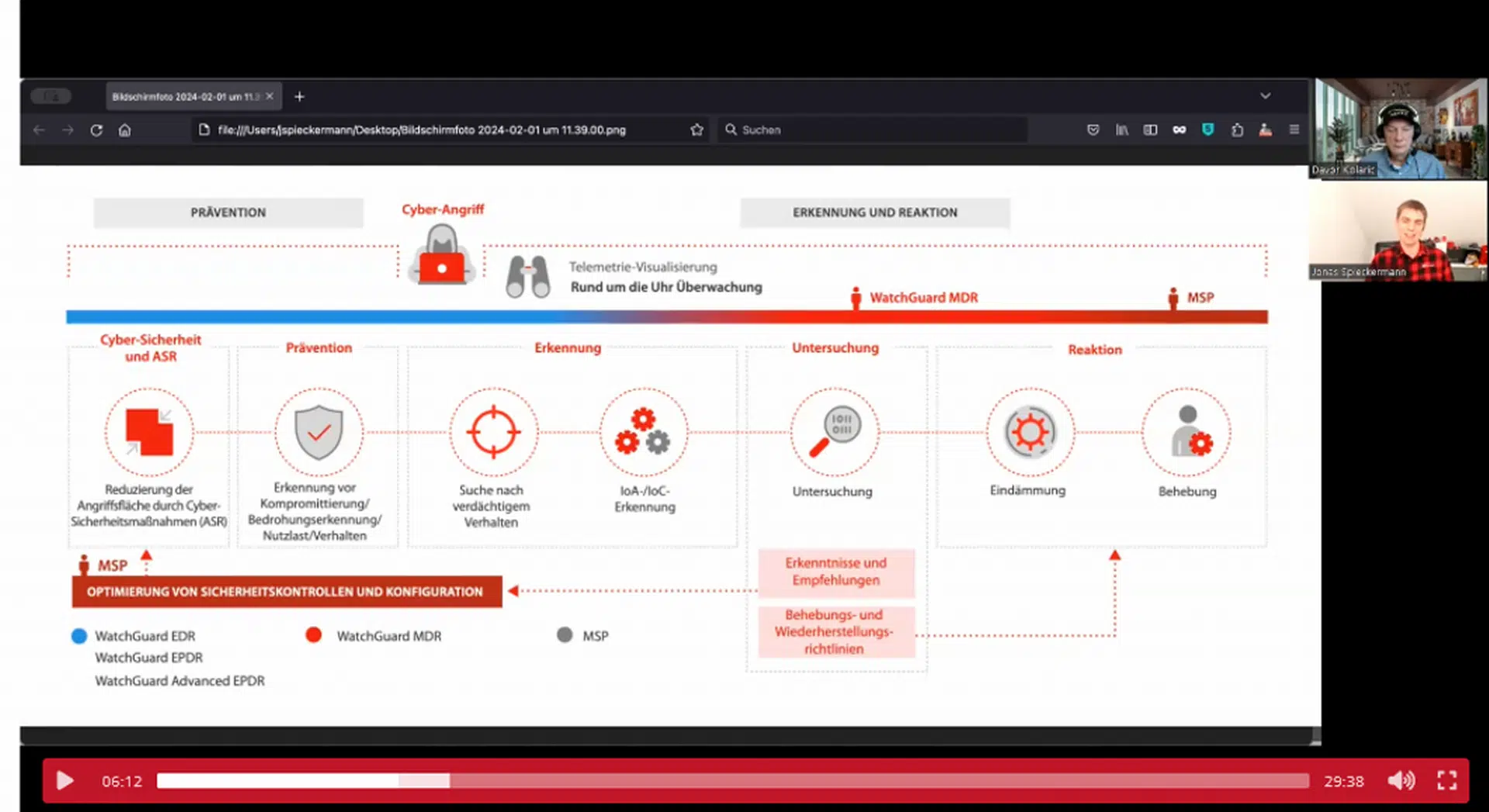

WatchGuard Managed Detection & Response – Erkennung und Reaktion rund um die Uhr ohne Mehraufwand